El dato de inflación de junio, publicado esta semana en Estados Unidos, resultó mejor de lo esperado por los mercados.

La tasa interanual del IPC se moderó hasta el 3.0% desde el 3.3% del mes anterior, y por debajo del 3.1% anticipado por el consenso del mercado.

La inflación subyacente, de carácter más estructural y, por tanto, más relevante, se moderó hasta el 3.3%, cuando el mercado esperaba que se mantuviera en el 3.4% de mayo.

Ambos datos se mantienen todavía muy por encima del objetivo oficial del 2%, pero son suficientes para reforzar la confianza del mercado en que la Reserva Federal estadounidense comenzará a bajar sus tipos de interés en su reunión de septiembre.

Estos datos fueron utilizados por el mercado bursátil para desatar una rotación intensa del dinero desde las grandes tecnológicas, en favor del segmento medio y más cíclico del mercado.

Esta rotación, todavía incipiente, se ha producido hasta el momento de una manera explosiva y excesivamente desordenada.

Habrá que esperar un poco a que el polvo se asiente, y que el mercado, más sereno y reflexivo, permita ir cristalizando las opciones realmente más interesantes.

A este respecto, conviene también tener presente que la campaña de publicación de resultados empresariales irá ganando intensidad a lo largo de los próximos días y semanas, destacando las semanas del 22 y 29 de julio como las más críticas, a priori.

En general, las expectativas de resultados que descuenta el mercado son bastante optimistas y, por tanto, también exigentes: la compañía que no cumpla previsiones será castigada duramente…

Esta próxima semana, el Banco Central Europeo celebrará su última reunión antes del paréntesis estival. No habrá un nuevo recorte de tipos en esta ocasión, y tampoco parece probable que vayan a alejarse mucho de su mantra actual de que «futuras bajadas estarán condicionadas, reunión a reunión, por los datos que se vayan conociendo»…

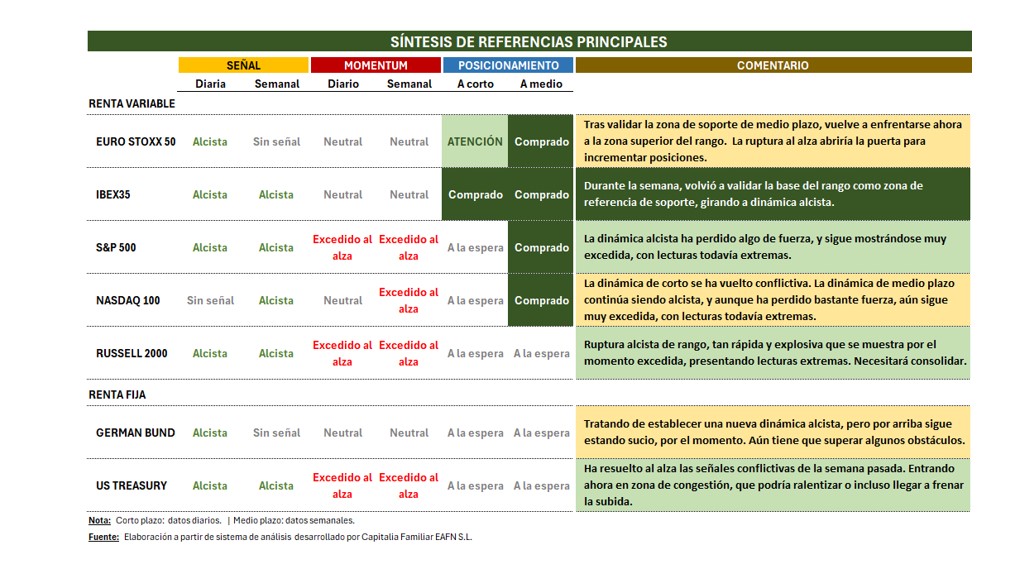

Con todo, esta semana pasada, la bolsa europea consiguió validar y rebotar desde la zona de referencia de soporte de medio plazo, y se dirige ahora de nuevo hacia la parte alta del rango de cotización de los últimos cuatro meses. Si en esta ocasión consiguiera romper al alza, sería un momento propicio para incrementar posiciones (durante la semana, ya aprovechamos este giro alcista para añadir posiciones en bolsa española).

Por lo que respecta a la bolsa estadounidense, hay que esperar a ver si la rotación iniciada esta semana, desde las mega caps tecnológicas hacia el segmento medio y cíclico del mercado, consigue asentarse y tener continuidad, o si queda finalmente en un mero ajuste transitorio. Como decíamos más arriba, va a depender de los resultados empresariales que se vayan publicando en los próximos días y semanas. La dinámica alcista de los grandes índices estadounidenses, S&P500 y Nasdaq100, se debilitó estos días pasados, y aún continúa excedida y presentando lecturas extremas. Por lo que respecta al índice estadounidense de pequeñas y medianas compañías, Russell2000, el gran beneficiado de la mencionada rotación, su ruptura alcista de rango ha sido, a corto plazo, demasiado rápida y explosiva, y ahora conviene darle algo de tiempo para que se asiente.

En los mercados de renta fija, la relajación de los tipos de interés de mercado, que propició el dato de inflación estadounidense, abrió una ventana de oportunidad para añadir de manera selectiva posiciones en la frontera entre los segmentos de investment grade y high yield del mercado europeo, y con un riesgo de duración (sensibilidad a los tipos de interés de mercado) en la zona media.

Félix González, socio director General | Capitalia Familiar EAFN

@Capitalia-EAFI

CAPITALIA FAMILIAR EAFN

— Capitalia Familiar EAFN (@Capitalia_EAFI) May 22, 2024

Asesoramiento profesional, y realmente independiente y personalizado desde 2008. Empresa autorizada y supervisada por la CNMV. pic.twitter.com/8xDWqrizMu